Ο νόμος 3869/2010 ή αλλιώς ο περιβόητος Νόμος Κατσέλη αφορά φυσικά πρόσωπα που δεν έχουν πτωχευτική ικανότητα, δεν είναι δηλαδή έμποροι, και χωρίς δόλο έχουν περιέλθει σε μόνιμη αδυναμία πληρωμής των ληξιπρόθεσμων χρηματικών οφειλών τους. Αφορά δηλαδή φυσικά πρόσωπα και καταναλωτές που έχουν οφειλές προς τα πιστωτικά ιδρύματα και το Δημόσιο και οι οποίοι μπορούν να κάνουν αίτηση και να υπαχθούν σε αυτόν το νόμο. Μπορούν επίσης να υπαχθούν και όσοι έχουν οφειλές μόνο προς τα πιστωτικά ιδρύματα. Δηλαδή, όσοι έχουν οφειλές μόνο προς το Δημόσιο δε μπορούν να υπαχθούν στις ευνοϊκές ρυθμίσεις του νόμου 3869/2010. Η υπαγωγή στο νόμο Κατσέλη προϋποθέτει και οφειλές ως προς τις τράπεζες.

Επισημειώνεται ότι στο αρχικό κείμενο του νόμου οι υπαγόμενες οφειλές αφορούσαν μόνο οφειλές των δανειοληπτών προς τα πιστωτικά ιδρύματα. Ωστόσο μετά τον τροποποιητικό νόμο 4336/2015, διευρύνθηκε το πλαίσιο των υπαγόμενων οφειλών και πλέον περιλαμβάνονται όχι μόνο οφειλές προς ιδιώτες αλλά και οφειλές προς το Δημόσιο. Έτσι, κατά την εκκίνηση της διαδικασίας ο δανειολήπτης δύναται, χωρίς όμως να υποχρεούται, να ρυθμίσει εξώδικα τις οφειλές του με τους πιστωτές.

ΠΟΙΑ ΔΙΑΔΙΚΑΣΙΑ ΠΡΟΒΛΕΠΕΤΑΙ ΝΟΜΟΘΕΤΙΚΑ ΓΙΑ ΤΟΥΣ ΔΑΝΕΙΟΛΗΠΤΕΣ?

Η διαδικασία που ισχύει σήμερα είναι η εξής:

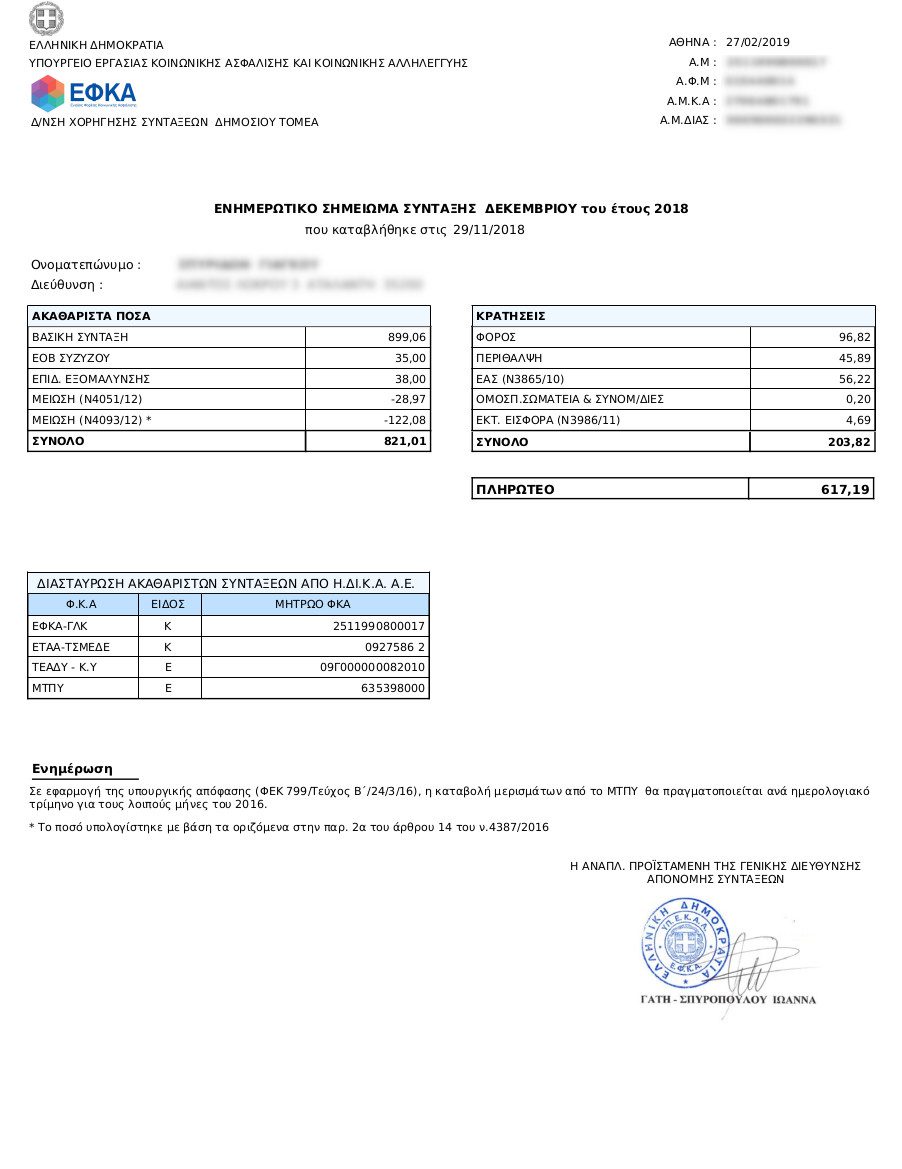

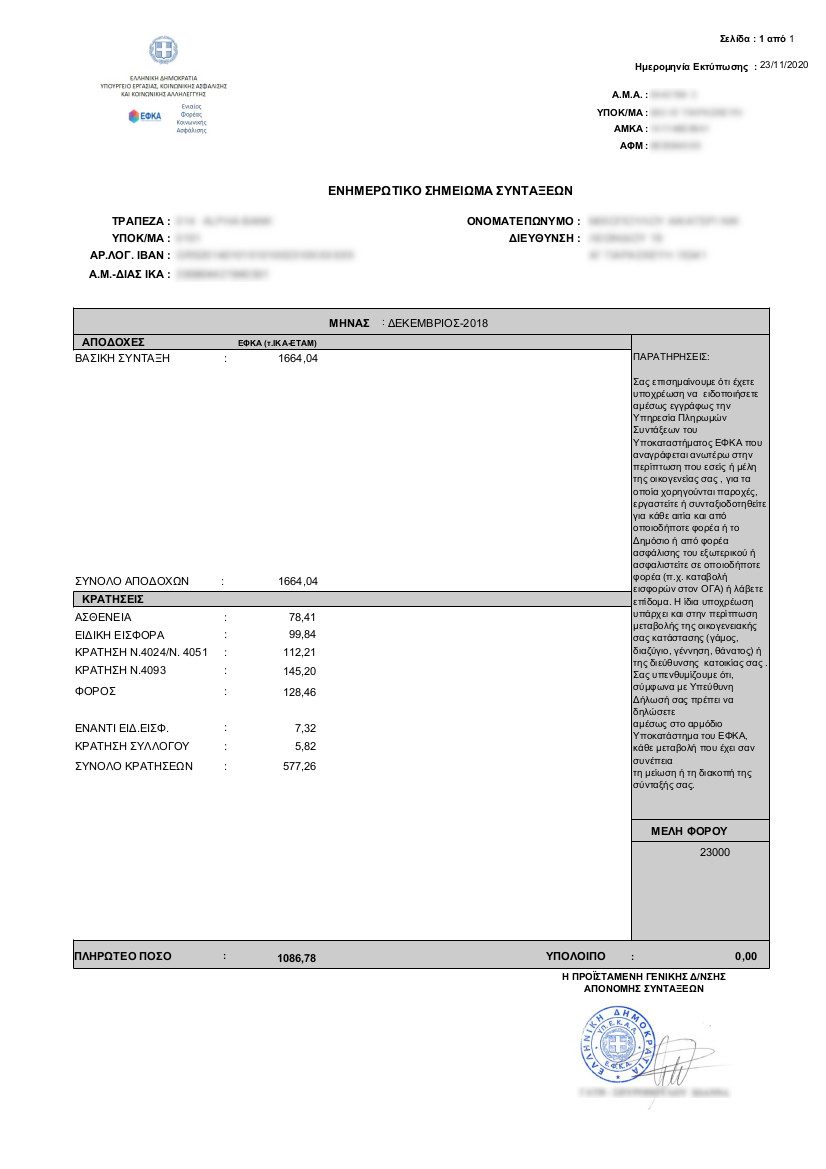

- O δανειολήπτης καταθέτει αίτηση στο Ειρηνοδικείο με όλα τα απαραίτητα έγγραφα. Δηλαδή ο δανειολήπτης πρέπει να προσκομίσει: αντίγραφο του δελτίου Αστυνομικής ταυτότητας, πρόσφατο πιστοποιητικό οικογενειακής κατάστασης, Ε1 των τελευταίων τριών οικονομικών ετών, εκκαθαριστικά σημειώματα των τελευταίων τριών οικονομικών ετών, πρόσφατο Ε9, τυχόν καταστάσεις μισθοδοσίας ή εκκαθαριστικούς λογαριασμούς συντάξεων ή βεβαίωση ανεργίας του ΟΑΕΔ, τυχόν αντίγραφα αδειών κυκλοφορίας τροχοφόρων, βεβαιώσεις οφειλών των πιστωτών, αντίγραφα των δανειακών συμβάσεων, τυχόν καταγγελίες των δανειακών συμβάσεων, τίτλους ιδιοκτησίας των ακινήτων της περιουσίας του οφειλέτη, αντίγραφο ποινικού μητρώου γενικής χρήσης από το οποίο να προκύπτει η μη καταδίκη του αιτούντος ή οικονομικό ή φορολογικό αδίκημα σε βαθμό κακουργήματος. Σε περίπτωση προηγούμενης άσκησης εμπορικής δραστηριότητας, βεβαίωση διακοπής εργασιών από την αρμόδια ΔΟΥ, προκειμένου να διαπιστώνεται η έλλειψη πτωχευτικής ικανότητας του αιτούντος, υπεύθυνη δήλωση για την πληρότητα και την ορθότητα των καταστάσεων περιουσίας και μεταβιβάσεων, φύλλο υπολογισμού αντικειμενικής αξίας της κύριας κατοικίας του οφειλέτη και λοιπά, κατά την κρίση του οφειλέτη, επίσημα έγγραφα τα οποία θα μπορούσαν να αποδείξουν την αδυναμία πληρωμής από μέρους του. Σε περίπτωση έγγαμου αιτούντος, τα παραπάνω έγγραφα προσκομίζονται και για το σύζυγο ή τη σύζυγο όπως επίσης και σε περίπτωση ανηλίκων τέκνων με περιουσία. Επιπλέον, καθώς τώρα γίνεται προέλεγχος των αιτήσεων από τα αρμόδια δικαστήρια, σε περίπτωση ελλείψεως κάποιου εγγράφου, οι αρμόδιοι υπάλληλοι υποχρεωτικά ενημερώνουν το δανειολήπτη ώστε αυτός/ή να το προσκομίσει.

- Ακολούθως ορίζονται δύο ημέρες δικασίμου. Η μία αφορά την προσωρινή απόφαση και ισχύει μετά την οριστική εκδίκαση, όπου ο οφειλέτης προστατεύεται καθώς δε μπορεί να γίνει καμία αλλαγή στην ακίνητη του περιουσία. Η δεύτερη ημερομηνία δικασίμου αφορά τη συζήτηση της οριστικής απόφασης, η οποία πλέον υποχρεωτικά κατόπιν των τροποποιήσεων που ισχύουν με το νόμο 4336/2015, ορίζεται μέσα σε έξι μήνες από την ολοκλήρωση κατάθεσης της αίτησης.

- Στη συνέχεια, ο δανειολήπτης οφείλει να ενημερώσει τους πιστωτές του.

- Μετά τη συζήτηση στο δικαστήριο, εκδίδεται οριστική απόφαση, όπου το δικαστήριο αποφασίζει την προστασία της δηλωθείσας ως κύριας κατοικίας του οφειλέτη και ο οφειλέτης πληρώνει το ποσό που έχει οριστεί ως εξόφληση. Το ποσό αυτό μοιράζεται κατά ίσα μέρη στους πιστωτές.

Ωστόσο η απόφαση αυτή δεν είναι αμετάβλητη. Σε περίπτωση που προκύψουν νέα δεδομένα ο οφειλέτης μπορεί να ζητήσει μέσω καινούργιας αίτησης εκ νέου μια ρύθμιση. Εκείνοι οι οφειλέτες που έχουν υποβάλει αίτηση στο αρμόδιο Ειρηνοδικείο για ρύθμιση των χρεών τους με τον αρχικό νόμο Κατσέλη θα πρέπει σύμφωνα με τον τροποποιητικό νόμο 4336 να είχαν προβεί σε επικαιροποίηση όλων των στοιχείων που είχαν καταθέσει στο φάκελο μέχρι και την 30ή Ιουνίου του 2016. Βέβαια, ύστερα από αλλεπάλληλες παρατάσεις της αρχικής προθεσμίας που όριζε ο νόμος, η προθεσμία αυτή είχε μεταφερθεί για τις 19 Φεβρουαρίου του 2017 και όλες οι εκκρεμούσες υποθέσεις θα πρέπει να έχουν συζητηθεί μέχρι και τις 19 Αυγούστου του 2018. Όσοι δανειολήπτες, λοιπόν, δεν έχουν προβεί σε επικαιροποίηση των στοιχείων του φακέλου τους, οι αιτήσεις τους θα απορριφθούν ως απαράδεκτες. Ο αρχικός νόμος Κατσέλη προέβλεπε υποχρεωτικώς τον εξώδικο συμβιβασμό μεταξύ δανειολήπτη και πιστωτών.

ΣΥΝΕΡΓΑΣΙΜΟΣ ΔΑΝΕΙΟΛΗΠΤΗΣ ΚΑΙ ΕΥΛΟΓΟ ΚΟΣΤΟΣ ΔΙΑΒΙΩΣΗΣ: ΤΙ ΠΡΟΒΛΕΠΕΙ Ο ΝΟΜΟΣ

Με το νέο τροποποιητικό νόμο, ωστόσο, η διαδικασία αυτή είναι πλέον προαιρετική και λαμβάνει το όνομα προδικαστικός συμβιβασμός. Με αυτόν τον τρόπο, ο συνεργάσιμος δανειολήπτης, δηλαδή αυτός που επιθυμεί να εξυπηρετήσει τα χρέη του αλλά έχει μειωθεί σημαντικά η οικονομική του δυνατότητα, χωρίς δική του υπαιτιότητα, μπορεί να προστατευτεί και να συνεχίσει να εξυπηρετεί τα χρέη του ανάλογα με την πραγματική οικονομική του κατάσταση. Ο συνεργάσιμος δανειολήπτης δύναται να καταθέσει στο αρμόδιο Ειρηνοδικείο αίτηση για ρύθμιση των οφειλών του και απαλλαγή μέρους των χρεών του. Ακόμη, ο νέος νόμος όρισε το εύλογο κόστος διαβίωσης, το οποίο και διαμορφώνεται με βάση τα στοιχεία της ΕΛΣΤΑΤ.

ΤΙ ΠΡΟΒΛΕΠΕΤΑΙ ΓΙΑ ΤΟΥΣ ΟΦΕΙΛΕΤΕΣ ΧΩΡΙΣ ΕΙΣΟΔΗΜΑ

Οφειλέτες που αποδεδειγμένα δεν έχουν κανένα εισόδημα και τα χρέη προς τους πιστωτές τους δεν ξεπερνούν τις 20.000 ευρώ και μην έχοντας καμία ακίνητη περιουσία, κατόπιν αιτήσεως τους στο αρμόδιο Ειρηνοδικείο έχουν τη δυνατότητα διαγραφής των χρεών τους.

Τέλος, αξίζει να επισημάνουμε ότι τα νέα από τις δικαστικές αίθουσες εμφανίζονται αρκετά ελπιδοφόρα αφού ήδη έχουν εκδοθεί από τα Ειρηνοδικεία της Χώρας, της Αθήνας και της Επαρχίας, σωρεία αποφάσεων που δικαιώνουν τους δανειολήπτες, ειδικά όταν αυτοί βρίσκονται σε πραγματική αδυναμία να αποπληρώσουν τα χρέη τους. Για παράδειγμα, έχει εκδοθεί πρόσφατη απόφαση του Ειρηνοδικείου Αθηνών με την οποία δικαιώθηκε συνταξιούχος του Δημοσίου, ο οποίος είχε χρέος συνολικού ποσού 168.000 ευρώ και ορίστηκε μηνιαία καταβολή για τα τρία πρώτα έτη 50 ευρώ το μήνα και για τα επόμενα 15 έτη, 150 ευρώ μηνιαίως με συνέπεια μετά τη διαγραφή να του μένει να πληρώσει μόνο 30.000 ευρώ! και να σώσει την πρώτη κατοικία του. Παρόμοια περίπτωση αποτελεί απόφαση του Ειρηνοδικείου Μαραθώνος, όπου αποφασίσθηκε μεγάλη διαγραφή χρέους ιδιωτικού υπαλλήλου από στεγαστικό δάνειο, η οποία έφθασε στο 85% του συνολικού χρέους του.

Η BCLA στέκεται επιτυχώς, από την πρώτη στιγμή της εφαρμογής του νόμου, στο πλευρό των δανειοληπτών που αδυνατούν να αποπληρώσουν και θα συνεχίσει να το κάνει με την ίδια σοβαρότητα και συνέπεια που μας διακρίνει.